作 者丨贺泓源

编 辑丨张伟贤

图 源丨图虫

爱奇艺与奈飞越发像了。

据爱奇艺创始人龚宇撰文回忆,在IPO路演时,当他向西方投资者描述爱奇艺是“中国奈飞”时,所有人眼中透露着关注和兴奋。

“这就是 ‘套路’的价值和力量。”龚宇称。

眼下,投资人不再对爱奇艺兴奋了。4月21日,爱奇艺报收3.2美元,跌幅14.89%。这家公司IPO发行价为18美元。

背后是,国内长视频盈利模式尚未打通,市场用脚投票。

可惜的是,大环境变化下,“师傅”奈飞似乎也正与爱奇艺趋同。

4月20日,奈飞发布一季报。当期,其营收78.68亿美元,同比增长9.8%;净利润15.97亿美元,同比下滑6%。

同期,奈飞流媒体付费用户数减少20万,去年同期为增加398万。该公司还称,预计二季度全球付费用户将减少200万。财报公布后,奈飞股价盘后暴跌逾20%。

4月21日,奈飞报收218.22美元,跌幅3.52%。

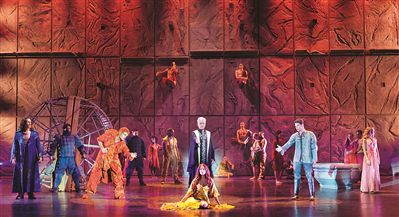

《鱿鱼游戏》见证了奈飞国际化高点。图片来源:剧集海报

“少了70万”

事实上,奈飞会员失速有着宏观因素。

受地缘政治冲突影响,奈飞暂停其在俄罗斯的服务以及关闭所有俄罗斯付费会员,导致70万用户流失。在排除这种影响之后,其当季净增50万用户。

但奈飞在核心区域确实出现会员滑坡。

财报显示,分地区看,奈飞北美地区用户下降 64 万,欧洲下降 30 万(俄罗斯下降 70 万),拉美下降 35 万,亚太增长 109 万。

“包括拉美在内的一部分国家,宏观经济情况影响也造成了一定数量用户流失。”奈飞CFO斯宾塞·纽曼在财报电话会上解释。

从营收看,奈飞北美收入 33.5 亿美元 (同比增长5.7%),EMEA (欧洲、中东、非洲)收入 25.5 亿美元(同比增长9.3%),拉美地区收入 10.0 亿美元 (同比增长19.3%),亚太地区收入 9.2 亿美元(同比增长20.3%)。

除宏观因素外,市场竞争也确实在加剧。

SensorTower 数据显示,海外头部长视频平台一季度总时长同比下滑 3.6%。同期,TikTok 全球使用时长同比增 64%,环比增长 2%,季度总使用时长达 1038 万年。

此外,Disney+与 HBO Max 时长亦保持增长态势,奈飞持续承压。

据SensorTower 数据,迪士尼的 Disney+与华纳的 HBO Max一季度总使用时长分别增长 16%与 377%,达到 6.4 万年与 3.5 万年,而奈飞总使用时长则下滑 10%,降至 50.7 万年总使用时长。

这意味着,奈飞部分时长被 Disney+与 HBO Max 抢占。

事实上,这是一场全球性战争。

Disney+与HBO Max 的 MAU 在一季度保持快速增长,同比增长分别为 9.3%与 209%,达到 9200万与 3600万月活人次。动力来自国际扩张。

而奈飞同比保持稳定,但环比下滑 4%, 达到 3.1 亿月活人次。

3 月 8 日,HBO Max 于荷兰、葡萄牙和波兰等 15 个欧洲国家推出,目前已经覆盖全球 61 个国家和地区,还将于今年晚些时候在土耳其、希腊和冰岛等 6 个欧洲国家推出,也有进一步向东南亚扩张的计划。

截至 2022 年一季度,奈飞和 Amazon Prime Video 几乎覆盖全球所有国家和地区,Disney+已覆盖全球 60 个国家和地区,并宣布将于今夏扩展至 50 余个新市场,包括欧洲中部以及东欧地区,非洲、中东地区、加勒比海的部分地区以及太平洋上的一些岛国。

“烧钱大战”

竞争核心还是在于独家内容,势必抬升奈飞本已受控的内容成本。

研究公司安培分析(AmpereAnalysis)预测,今年媒体公司在视频内容上的支出将超过2300亿美元,接近十年前的两倍。

迪士尼成本也远超预期。其曾表示2024年将在流媒体内容上投入约20亿美元,迪士尼高管层最近表态,这一数字将超过90亿美元。

推动力在于拍摄成本直接上升。

2019年,华纳媒体的《权力的游戏》最终季每集的成本约为1500万美元,在当时看起来很高。而亚马逊定于9月推出的剧集《指环王》的成本据称是它的四倍。

“我们需要持续在内容方面投资,今年内容支出肯定是要增加的。”奈飞联席CEO和首席内容官泰德·萨兰多斯在财报电话会上称。

增长放缓,无休止的内容烧钱大战,这在中国市场是个熟悉剧本。

奈飞似乎正在被迫卷入这一局面,且市场竞争愈加残酷。数据公司Antenna的数字显示,AppleTV+每月流失十分之一的客户,相当于每年的用户全部换一轮还不止。

曾经中国同行是认为奈飞能避免这一局面的。

“奈飞有国内视频平台不具备的国际化条件,欧美付费意识也要强很多。我看不到国内长视频盈利模式。”有头部长视频前高管对21世纪经济报道记者说。他更向往迪士尼模式。

但当下,迪士尼也被拉下了水。

财报显示,一季度,迪士尼营收 218.19 亿美元,同比增长 34%;扣非归母净利润 11.52 亿美元,仍未恢复至 19 年同期水平。

其中,媒体和娱乐发行业务实现营收 145.85 亿美元,同比上升 15%;经营利润实现 8.08 亿美元,同比下滑 44%。占总收入比超六成。

该项业务中,流媒体业务营收同比增长 34%至 46.9 亿美元,占比总营收 21.49% 。经营亏损由 4.66 扩大至 5.93 亿美元,原因是 Disney+制作成本和研发销售费用上升。

有线电视业务营收实现 77.06 亿美元,同比持平;内容销售和授权业务营收实现 24.33 亿美元,同比上升 43%。

同期,迪士尼乐园业务营收同比增长 200%至 72.34 亿美元,经营利润扭亏至 24.5 亿美元 。

随着美国有线电视市场必不可免的衰弱,迪士尼必须寻找到如此庞大且高利润市场的替代品,走向流媒体,是唯一可能。

奈飞也有对策。包括提出“不排斥广告”的会员定价策略、尝试对账号共享行为进行变现等。

据奈飞披露,其在全球范围内约有 1 亿的共享账户,在美国和加拿大估计有超过 3000 万户家庭使用共享密码进入并观看视频。

今年3月,奈飞在智利、哥斯达黎加和秘鲁推行的付费共享功能,该计划可能于一年后在世界范围内推广。

在内容端,二季度,奈飞将推出包括《名校风暴》(Elite)、《黑钱胜地》(Ozark)、《怪奇物语》(Stranger Things)、《伞学院》(Umbrella Academy)等经典剧集新一季内容。

但在如今市场格局下,这可能只是种头痛医头的做法。

本期编辑 冯展鹏 实习生 林曦莹

关键词: 奈飞走向爱奇艺

营业执照公示信息

营业执照公示信息